SZAKMAI ÖSSZEFOGLALÓK

[Tao. tv. 9. §]

A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény [Tao. tv.] alapítványok, közalapítványok, egyesületek és – ha a létesítésükre vonatkozó törvény eltérően nem rendelkezik – köztestületek [civil szervezetek] társaságiadó-kötelezettségére vonatkozó 9. §-ának 2015.11.28-ától hatályos módosítása, valamint az egyesülési jogról, a közhasznú jogállásról, valamint a civil szervezetek működéséről és támogatásáról szóló 2011. évi CLXXV. törvény[Civiltörvény] szerinti tevékenységi elhatárolás azzal egyidejűleg módosított szabályai következtében [új szabályok] a vállalkozási tevékenység adózás előtti eredményét a Civiltörvény rendelkezéseit figyelembe véve kell meghatározni [Tao. tv. 9. § (1a), (1b) bekezdés, Civiltörvény 2. § 11. pont, 20. §]. Az új szabályok – a civil szervezet választása szerint – a 2015. évben kezdődő adóévi adókötelezettség megállapítása során is alkalmazhatóak [Tao. tv. 29/A. § (14) bekezdés].

- növelő tétel az ingatlan megszerzésére, használatának átengedésére vagy átruházására tekintettel, azzal közvetlen összefüggésben az alapcél szerinti (közhasznú) tevékenység bevételeként az adóévben elszámolt összeg [9. § (3) bekezdés c) pont], és

- csökkentő tétel az ingatlan megszerzésére, használatának átengedésére vagy átruházására tekintettel, azzal közvetlen összefüggésben az alapcél szerinti (közhasznú) tevékenység költségeként, ráfordításaként az adóévben elszámolt összeg [9. § (2) bekezdés f) pont második fordulata], és

- növelő tétel az ingatlanhoz kapcsolódóan a 8. § (1) bekezdés b) pontja szerint az adóévre kiszámított összeg [9. § (3) bekezdés d) pont], és

- csökkentő tétel az ingatlanhoz kapcsolódóan a 7. § (1) bekezdés d) pontja szerint az adóévre kiszámított összeg [9. § (2) bekezdés f) pont első fordulata].

Mindez, ha például egy alapítvány a 2016. évben ingatlan-hasznosítási tevékenységet: bérbeadást végez, a következőket jelenti. Ha esetében az adóévi bérleti díj-bevétel: 1 000 egység (+ 1000 egység növelő tétel), a bérbeadáshoz közvetlenül kapcsolódó költség: 800 egység, amelyből az ingatlan számviteli törvény szerinti értékcsökkenése: 200 egység (– 800 egység csökkentő tétel, valamint + 200 egység növelő tétel a számviteli törvény szerinti értékcsökkenés miatt), az ingatlan Tao. tv. szerinti értékcsökkenési leírása: 300 egység (– 300 egység csökkentő tétel), akkor a korrekciós tételek egyenlege: + 100 egység, amely – összességében – növeli a vállalkozási tevékenység adózás előtti eredményét.

Így kell eljárni akkor is, ha a civil szervezet az adott évben nem végez vállalkozási tevékenységet; az előírt korrekciós tételek – a nullának tekintett adózás előtti eredményből kiindulva – ez esetben is alkalmazandóak; a példa szerinti alapítvány ingatlan-hasznosítás miatti adóalapja:+ 100 egység.

A korrekciós előírások alkalmazásának következtében tehát az ingatlan-hasznosítás eredménye (a bérleti díjbevétel és a költségek különbözete), valamint az értékcsökkenés miatti növelő és csökkentő tételek megjelennek a vállalkozási tevékenység adóalapjának részeként, illetve adóalapjaként. Ugyanez a helyzet az ingatlan megszerzésére, átruházására tekintettel elszámolt alapcél szerinti (közhasznú) bevételek, költségek esetén.

Az ingatlannal rendelkező civil szervezet fent leírtak figyelembevételével meghatározott adóalapja után akkor fizet társasági adót, ha az új szabályok szerint számítandó kedvezményezett mértéket [Tao. tv. 9. § (7) bekezdés], illetve adómentes értékhatárt [Tao. tv. 20. § (1) bekezdés a) pont] túllépi.

NAV Ügyfélkapcsolati és Tájékoztatási Főosztály

További hírek

Egyidejűleg fennálló többes jogviszony

Reprezentációs célú italok visszaváltása

Uniós pályázatok 2024: így maradhatnak meg a kis cégek

Négy fontos kérdés a munkabérelőlegről

Kiküldetésben dolgozó munkavállalók tb-jogviszonya

Kompenzációs támogatás adómentessége

Őstermelő egyszerűsített foglalkoztatásban

Lakásszövetkezet társasági adója

Tényleg felforgatja az MI a vállalati működést?

Az alábbi űrlap kitöltésével kérdezhet szakértőinktől.

Kérdését továbbítottuk szakértőink felé, akik a megadott elérhetőségein tájékoztatják a témával kapcsolatbam.

Ossza meg díjmentes tanácsadói szolgáltatásunkat kollégáival, ismerőseivel.

Kérek tájékoztatást várható konferenciákról, továbbképzésekről

Kérését továbbítottuk, megadott elérhetőségein tájékoztatjuk várható rendezvényeinkről.

Az alábbi űrlap kitöltésével kérdezhet szakértőinktől.

Rendelkezik érvényes előfizetéssel?

Igen

Nem

Előfizetéssel rendelkező ügyfeleink kérdései priorítást élveznek

Megválaszolt adózási, tb, munkaügyi, számviteli kérdések a mai napon:

29

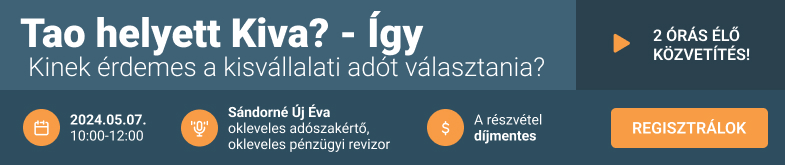

AKTUÁLIS ESEMÉNYEK

SZAKMAI KLUBJAINK

ADÓNAPTÁR